2025-2030:集成電路行業(yè)“下半場”開戰(zhàn)!中國如何從“跟跑”到“定義規(guī)則”?

前言

集成電路作為現(xiàn)代信息技術的基石,是推動數(shù)字經(jīng)濟高質(zhì)量發(fā)展的核心動力。近年來,隨著人工智能、5G通信、新能源汽車等新興技術的快速發(fā)展,集成電路產(chǎn)業(yè)迎來前所未有的發(fā)展機遇,同時也面臨地緣政治沖突、技術封鎖等挑戰(zhàn)。中國作為全球最大的集成電路消費市場,正通過政策引導、技術突破與市場驅(qū)動加速產(chǎn)業(yè)鏈自主化進程。

一、行業(yè)發(fā)展現(xiàn)狀分析

(一)產(chǎn)業(yè)鏈自主化進程加速,技術突破多點開花

根據(jù)中研普華研究院《2025-2030年集成電路產(chǎn)業(yè)深度調(diào)研及未來發(fā)展現(xiàn)狀趨勢預測報告》顯示:中國集成電路產(chǎn)業(yè)已形成涵蓋設計、制造、封裝測試的完整產(chǎn)業(yè)鏈,并在關鍵領域?qū)崿F(xiàn)技術突破。設計環(huán)節(jié),華為海思、紫光展銳等企業(yè)在5G基帶芯片、AI加速器等領域達到國際領先水平,部分產(chǎn)品已應用于智能手機、數(shù)據(jù)中心等場景;制造環(huán)節(jié),中芯國際、華虹半導體在成熟制程領域占據(jù)優(yōu)勢,28納米及以上節(jié)點產(chǎn)能利用率超95%,同時加速先進制程研發(fā);封裝測試環(huán)節(jié),長電科技、通富微電通過Chiplet(芯粒)、3D封裝等先進技術提升產(chǎn)品附加值,推動產(chǎn)業(yè)鏈向高端化轉(zhuǎn)型。

(二)政策紅利持續(xù)釋放,區(qū)域協(xié)同效應凸顯

國家層面高度重視集成電路產(chǎn)業(yè)發(fā)展,通過《“十四五”數(shù)字經(jīng)濟發(fā)展規(guī)劃》《國家集成電路產(chǎn)業(yè)投資基金(大基金)》等政策工具,重點支持設備、材料與先進制程研發(fā)。地方層面,長三角、珠三角、京津冀等區(qū)域依托產(chǎn)業(yè)集群優(yōu)勢,推動產(chǎn)學研深度融合。例如,上海張江科學城集聚全國40%的IC設計企業(yè),2024年集成電路產(chǎn)值突破3000億元;無錫濱湖區(qū)形成從設計到封測的全鏈產(chǎn)業(yè)集群,年產(chǎn)值接近150億元,成為區(qū)域創(chuàng)新標桿。

(三)新興需求驅(qū)動市場擴容,應用場景持續(xù)拓展

人工智能、新能源汽車、物聯(lián)網(wǎng)等新興領域?qū)呻娐返男枨蟪尸F(xiàn)爆發(fā)式增長。AI算力需求激增推動GPU、ASIC芯片市場擴張,自動駕駛、智能座艙等領域?qū)Ω咝阅躆CU、傳感器芯片的需求持續(xù)提升;新能源汽車智能化趨勢帶動碳化硅功率器件需求,800V高壓平臺標配碳化硅模塊,單車芯片用量突破1500顆;工業(yè)互聯(lián)網(wǎng)與數(shù)據(jù)中心建設催生對高性能計算、存儲芯片的龐大需求,推動集成電路應用邊界持續(xù)拓展。

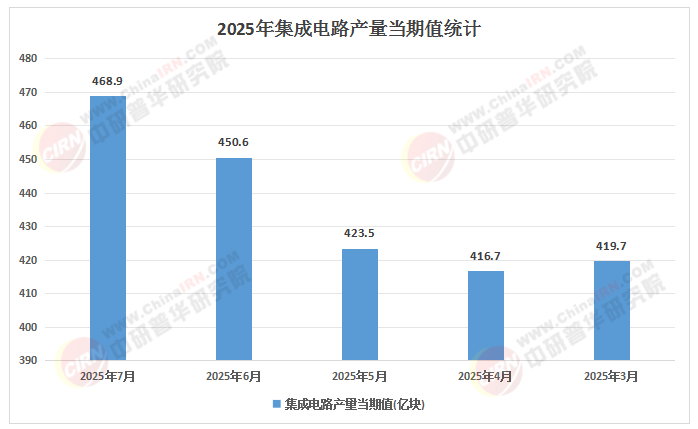

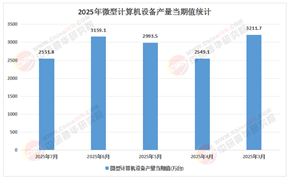

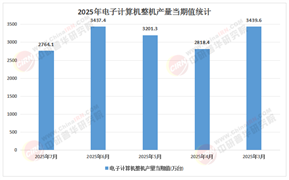

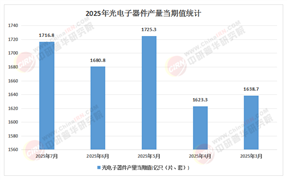

(來源:國家統(tǒng)計局、中研整理)

(一)需求端:多元化場景催生結構性機遇

消費電子升級:智能手機市場進入存量時代,但單機芯片價值量顯著提升,5G、AI和影像功能升級推動高端芯片需求增長。

汽車電子爆發(fā):智能駕駛與電動化趨勢下,汽車芯片需求從傳統(tǒng)功能芯片向高性能計算芯片轉(zhuǎn)型,車規(guī)級MCU、傳感器芯片成為核心增量市場。

工業(yè)互聯(lián)網(wǎng)深化:PLC、傳感器等芯片需求因“工業(yè)4.0”升級年均增長,智能制造場景對低功耗、高可靠性芯片提出更高要求。

(二)供給端:自主化與高端化并行推進

設備材料國產(chǎn)化提速:國產(chǎn)碳化硅襯底、光刻膠、刻蝕機等材料與設備逐步打破國外壟斷,28納米設備國產(chǎn)化率達60%,但EUV光刻機、離子注入機等關鍵設備仍依賴進口。

先進制程突破:中芯國際14納米工藝實現(xiàn)量產(chǎn),7納米及以下節(jié)點加速研發(fā),通過優(yōu)化晶體管結構與提升工藝水平,逐步縮小與國際先進水平的差距。

封裝測試技術領先:長電科技、通富微電通過TSV硅通孔、Chiplet等技術提升產(chǎn)品性能,推動封裝環(huán)節(jié)從“輔助制造”向“價值創(chuàng)造”轉(zhuǎn)型。

(一)國際競爭:巨頭壟斷與區(qū)域分化并存

全球集成電路市場呈現(xiàn)“美國設計+東亞制造+全球銷售”的穩(wěn)定格局,但地緣政治沖突加速供應鏈區(qū)域化重構。美國通過《芯片與科學法案》吸引制造環(huán)節(jié)回流,歐盟推出《歐洲芯片法案》布局2納米制程,日本聯(lián)合企業(yè)組建“先進封裝聯(lián)盟”。中國憑借完整的工業(yè)體系與龐大的市場需求,成為第三方制造中心的有力競爭者,但在高端芯片設計、先進制程制造等領域仍與國際巨頭存在差距。

(二)國內(nèi)競爭:本土企業(yè)突圍與生態(tài)協(xié)同

頭部企業(yè)引領創(chuàng)新:華為海思在5G、AI芯片領域占據(jù)全球領先地位,中芯國際在成熟制程領域形成規(guī)模優(yōu)勢,長電科技通過先進封裝技術躋身全球前列。

區(qū)域集群效應凸顯:長三角地區(qū)以上海為核心形成完整產(chǎn)業(yè)鏈,珠三角地區(qū)以深圳為樞紐在設計領域具有優(yōu)勢,京津冀地區(qū)依托高校資源推動產(chǎn)學研融合,中西部地區(qū)通過政策引導構建特色產(chǎn)業(yè)集群。

差異化競爭策略:設計企業(yè)通過定制化解決方案滿足特定市場需求,制造企業(yè)通過提升工藝水平與產(chǎn)能規(guī)模降低成本,封裝測試企業(yè)通過先進封裝技術提升產(chǎn)品性能與附加值。

(一)技術融合:從“單點突破”到“系統(tǒng)創(chuàng)新”

先進制程與異構集成:隨著3納米制程逼近物理極限,企業(yè)通過GAA晶體管、EUV光刻等技術延續(xù)摩爾定律,同時轉(zhuǎn)向Chiplet技術實現(xiàn)性能與成本的平衡。

第三代半導體材料:碳化硅、氮化鎵在功率器件領域具有顯著優(yōu)勢,新能源汽車、快充、5G基站等領域加速替代傳統(tǒng)硅基材料。

AI驅(qū)動的EDA工具:AI技術滲透至芯片設計全鏈條,推動自動化設計、智能缺陷檢測與自適應制程控制,顯著縮短研發(fā)周期。

(二)生態(tài)重構:從“單一競爭”到“協(xié)同共生”

產(chǎn)業(yè)鏈垂直整合:企業(yè)從單一芯片供應商轉(zhuǎn)型為系統(tǒng)級解決方案提供商,通過“硬件+軟件+服務”模式提升附加值。

開放計算架構崛起:RISC-V架構憑借開源、靈活的優(yōu)勢,在物聯(lián)網(wǎng)、邊緣計算等領域快速滲透,預計2030年占據(jù)全球處理器市場20%以上份額。

全球化與區(qū)域化平衡:企業(yè)通過跨國合作與本地化生產(chǎn)降低風險,同時加強自主研發(fā)提升技術自主可控能力。

(三)綠色發(fā)展:從“效率優(yōu)先”到“可持續(xù)制造”

低碳工藝應用:企業(yè)采用無鉛封裝、低碳工藝與循環(huán)經(jīng)濟模式,響應“雙碳”目標的同時開辟新盈利增長點。

能效標準升級:歐盟出臺《芯片法案》環(huán)保條款,要求2030年晶圓廠能耗降低40%,推動企業(yè)優(yōu)化生產(chǎn)流程與能源管理。

(一)聚焦技術突破領域,布局長期價值

先進制程與設備材料:關注7納米及以下工藝節(jié)點、Chiplet技術、異構集成等領域的創(chuàng)新企業(yè),以及在碳化硅、氮化鎵等第三代半導體材料領域具有布局與研發(fā)實力的企業(yè)。

AI算力與汽車電子:投資在數(shù)據(jù)中心、自動駕駛等領域具有市場布局與產(chǎn)品優(yōu)勢的企業(yè),重點關注GPU、ASIC、車規(guī)級MCU等細分賽道。

(二)關注產(chǎn)業(yè)鏈協(xié)同能力,構建生態(tài)壁壘

垂直整合型企業(yè):選擇具有“設計-制造-封測”全鏈條能力的企業(yè),通過上下游協(xié)同創(chuàng)新提升整體競爭力。

產(chǎn)學研合作平臺:關注與高校、科研機構建立深度合作機制的企業(yè),通過聯(lián)合研發(fā)加速技術成果轉(zhuǎn)化。

(三)平衡風險與機遇,優(yōu)化投資組合

規(guī)避低端產(chǎn)能過剩:警惕成熟制程領域因盲目擴張導致的價格戰(zhàn)風險,優(yōu)先投資技術門檻高、附加值大的細分領域。

拓展新興應用場景:布局智能汽車、工業(yè)互聯(lián)網(wǎng)、醫(yī)療電子等高增長賽道,通過提供定制化解決方案構建差異化優(yōu)勢。

如需了解更多集成電路行業(yè)報告的具體情況分析,可以點擊查看中研普華產(chǎn)業(yè)研究院的《2025-2030年集成電路產(chǎn)業(yè)深度調(diào)研及未來發(fā)展現(xiàn)狀趨勢預測報告》。

研究院服務號

研究院服務號

中研網(wǎng)訂閱號

中研網(wǎng)訂閱號