在全球經濟深度融合與金融科技顛覆性創(chuàng)新的雙重驅動下,投資銀行正經歷從傳統(tǒng)中介服務向綜合金融解決方案提供商的轉型。

作為資本市場最活躍的參與者,投資銀行不僅是企業(yè)融資的核心通道,更是產業(yè)整合、技術創(chuàng)新與全球資源配置的關鍵樞紐。

一、投資銀行行業(yè)市場現(xiàn)狀分析

(一)組織形態(tài)的分化與融合

全球投資銀行已形成四大組織形態(tài)并存的格局:以高盛、摩根士丹利為代表的獨立投行憑借專業(yè)化優(yōu)勢占據(jù)高端市場;以匯豐、瑞銀為代表的商業(yè)銀行系投行依托綜合金融平臺拓展跨境業(yè)務;歐洲全能銀行模式通過商業(yè)與投資銀行業(yè)務協(xié)同實現(xiàn)范圍經濟;跨國財務公司則聚焦特定領域形成差異化競爭力。在中國,中信證券、中金公司等頭部機構通過“全業(yè)務鏈”布局構建競爭優(yōu)勢,而區(qū)域性投行則深耕地方國企改革與科創(chuàng)企業(yè)服務,形成多層次市場生態(tài)。

(二)業(yè)務結構的范式轉移

傳統(tǒng)證券承銷與交易業(yè)務占比持續(xù)下降,并購重組、資產管理、財富管理等新興業(yè)務成為增長引擎。并購市場呈現(xiàn)“橫向整合+縱向延伸”特征,跨國并購與產業(yè)鏈重構案例顯著增多。資產管理領域,被動投資與ESG主題產品崛起,智能投顧技術重塑客戶服務模式。財富管理業(yè)務則通過“產品+服務+生態(tài)”模式,滿足高凈值客戶全球化資產配置需求。值得注意的是,跨境業(yè)務占比快速提升,中資投行通過設立境外分支機構或收購外資機構,構建覆蓋主要金融市場的服務網絡。

(三)技術驅動的運營革命

金融科技正深度重構投資銀行價值鏈。大數(shù)據(jù)與人工智能技術應用于客戶畫像、風險定價與智能投研,顯著提升決策效率;區(qū)塊鏈技術推動證券發(fā)行與清算流程去中介化,降低交易成本;云計算與分布式架構支撐業(yè)務系統(tǒng)彈性擴展,滿足高頻交易與海量數(shù)據(jù)處理需求。技術投入已從成本中心轉變?yōu)閯?chuàng)新中心,頭部機構每年科技投入占比超營業(yè)收入的顯著比例,形成“技術賦能業(yè)務—數(shù)據(jù)驅動創(chuàng)新”的良性循環(huán)。

(四)監(jiān)管框架的適應性調整

全球監(jiān)管機構在鼓勵創(chuàng)新與防范風險間尋求平衡。美國《多德-弗蘭克法案》強化系統(tǒng)性風險監(jiān)管,歐盟《金融工具市場指令II》提升市場透明度,中國則通過“資管新規(guī)”打破剛性兌付,推動行業(yè)回歸本源。跨境監(jiān)管合作日益緊密,國際證券委員會組織(IOSCO)框架下,各國就跨境業(yè)務監(jiān)管、數(shù)據(jù)安全與反洗錢等領域建立協(xié)調機制。合規(guī)成本上升倒逼投行構建智能化風控體系,將監(jiān)管要求內化為業(yè)務規(guī)則,實現(xiàn)“主動合規(guī)”。

(一)全球市場的區(qū)域分化與融合

發(fā)達經濟體市場呈現(xiàn)“存量博弈”特征,美國投資銀行業(yè)收入占全球比例較高,歐洲市場受英國脫歐與負利率政策影響增長放緩。新興市場則成為主要增長極,亞太地區(qū)投資銀行業(yè)收入增速顯著,其中中國、印度與東南亞市場表現(xiàn)亮眼。區(qū)域市場一體化進程加速,東盟經濟共同體、非洲大陸自貿區(qū)等區(qū)域合作機制催生跨境投融資需求,為投行提供新增長點。

(二)中國市場的結構性機遇

中國經濟轉型升級與資本市場改革釋放巨大需求。注冊制改革推動IPO市場擴容,再融資與并購重組政策松綁激活存量市場;科創(chuàng)板與北交所設立完善多層次資本市場體系,為科技創(chuàng)新企業(yè)提供全生命周期金融服務;綠色金融政策體系構建推動ESG投資從概念走向實踐,綠色債券與碳中和基金規(guī)模快速增長。產業(yè)結構升級方面,新能源、半導體、生物醫(yī)藥等戰(zhàn)略性新興產業(yè)融資需求激增,成為投行業(yè)務新藍海。

根據(jù)中研普華產業(yè)研究院發(fā)布的《2024-2029年中國投資銀行行業(yè)競爭形勢分析及未來發(fā)展趨勢預測報告》顯示:

(三)業(yè)務領域的結構性變遷

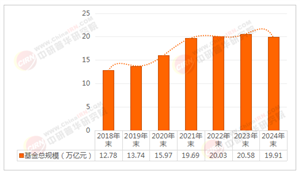

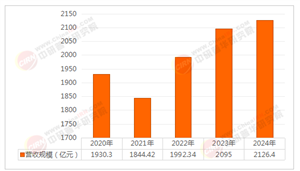

傳統(tǒng)業(yè)務領域,股權融資占比持續(xù)提升,債券市場品種創(chuàng)新(如碳中和債、鄉(xiāng)村振興債)拓展融資工具箱。新興業(yè)務領域,并購重組市場呈現(xiàn)“硬科技”導向,半導體、新能源產業(yè)鏈整合案例增多;資產管理行業(yè)進入“凈值化時代”,公募基金與私募股權基金規(guī)模快速增長;財富管理市場從產品銷售向資產配置轉型,家族信托與稅務籌劃服務需求上升。跨境業(yè)務領域,“滬港通”“債券通”等機制深化內地與香港市場互聯(lián)互通,跨境理財通試點擴大居民海外資產配置渠道。

(四)競爭格局的動態(tài)演變

頭部機構憑借品牌、資本與科技優(yōu)勢鞏固市場地位,形成“強者恒強”格局。中小投行則通過差異化競爭突圍:區(qū)域性機構深耕地方國企改革與中小企業(yè)服務,打造“精品投行”品牌;科技型機構聚焦金融科技輸出,為傳統(tǒng)投行提供數(shù)字化解決方案;外資機構通過合資或獨資形式加速布局中國市場,在跨境業(yè)務與高端財富管理領域形成特色。行業(yè)集中度提升與多元化競爭并存,推動市場生態(tài)持續(xù)優(yōu)化。

(一)數(shù)字化轉型:從工具應用到生態(tài)重構

未來投資銀行將實現(xiàn)“全業(yè)務鏈數(shù)字化”:前端通過智能投顧與虛擬營業(yè)廳提升客戶體驗,中端利用大數(shù)據(jù)與AI優(yōu)化投資決策與風險管理,后端通過區(qū)塊鏈與云計算實現(xiàn)運營自動化與成本優(yōu)化。數(shù)字化生態(tài)構建成為核心競爭力,頭部機構將通過開放API接口與第三方機構共建金融科技生態(tài),形成“數(shù)據(jù)—場景—服務”閉環(huán)。技術倫理與數(shù)據(jù)安全將成為新挑戰(zhàn),投行需在創(chuàng)新與合規(guī)間找到平衡點。

(二)綠色金融:從責任投資到價值創(chuàng)造

全球碳中和目標推動綠色金融從邊緣走向主流。投資銀行將深度參與綠色債券承銷、碳金融產品創(chuàng)新與ESG投資策略設計,將氣候風險納入投融資決策框架。綠色業(yè)務不僅帶來直接收入,更通過提升品牌價值與客戶黏性創(chuàng)造長期競爭優(yōu)勢。中國“雙碳”戰(zhàn)略下,投行需協(xié)助企業(yè)制定低碳轉型路徑,開發(fā)碳資產管理與交易解決方案,助力實體經濟綠色轉型。

(三)國際化布局:從區(qū)域競爭到全球協(xié)作

全球經濟重心東移與區(qū)域貿易協(xié)定深化推動投行國際化戰(zhàn)略升級。中資投行將加快在東南亞、中東等新興市場布局,通過本地化團隊與合規(guī)體系服務中國企業(yè)“走出去”與當?shù)仄髽I(yè)“引進來”。跨境業(yè)務模式將從“通道服務”向“價值創(chuàng)造”轉型,通過整合全球資源為客戶提供跨境并購、匯率風險管理與海外上市等綜合解決方案。國際監(jiān)管合作深化要求投行提升全球合規(guī)管理能力,構建“一站式”跨境合規(guī)服務體系。

中研普華通過對市場海量的數(shù)據(jù)進行采集、整理、加工、分析、傳遞,為客戶提供一攬子信息解決方案和咨詢服務,最大限度地幫助客戶降低投資風險與經營成本,把握投資機遇,提高企業(yè)競爭力。想要了解更多最新的專業(yè)分析請點擊中研普華產業(yè)研究院的《2024-2029年中國投資銀行行業(yè)競爭形勢分析及未來發(fā)展趨勢預測報告》。

研究院服務號

研究院服務號

中研網訂閱號

中研網訂閱號