權威發布!2025 - 2030中東化工產品全景調研,精準投資戰略規劃出爐

一、前言:中東化工產業的戰略轉型與全球意義

中東地區作為全球能源版圖的核心區域,長期以來以油氣資源出口作為主導經濟模式。然而,在全球碳中和浪潮的推動以及區域經濟多元化戰略的引領下,中東各國正加速推進化工產業的結構性變革,從基礎石化產品生產向高附加值化學品、低碳化工以及全產業鏈整合方向轉型。這一轉型不僅對區域經濟的可持續發展意義重大,更將重塑全球化工供應鏈格局。

根據中研普華研究院《2025-2030年中東化工產品行業市場全景調研與未來投資戰略規劃報告》顯示:2024 年,中東化工產品市場規模已達 1800 億美元,預計到 2030 年將突破 3500 億美元,年復合增長率高達 11.8%,遠超全球化工行業平均增速。這一迅猛增長背后,是多重因素的協同作用:區域內豐富的低成本乙烷原料優勢,為化工生產提供了堅實的成本基礎;亞洲新興市場持續增長的進口需求,為中東化工產品提供了廣闊的市場空間;以及沙特“2030 愿景”、阿聯酋“3000 億行動”等國家戰略的政策推動,為產業發展提供了有力的政策保障。特別值得關注的是,中東地區乙烷價格僅為北美地區的 1/3,這種顯著的原料成本優勢使其在全球化工競爭中占據獨特地位。

二、市場現狀分析:資源驅動下的格局重塑與競爭分化

(一)市場規模與增長動力

2024 年,中東化工產品市場規模達到 1800 億美元,其中乙烯、聚乙烯等基礎化工品占比超過 60%,凸顯了區域產業仍以大宗石化產品為主的結構特點。從產能分布來看,沙特、阿聯酋、卡塔爾三國合計貢獻了中東地區約 85%的化工產能,形成了明顯的產業集聚效應。值得關注的是,中東化工市場的增長呈現出顯著的差異化特征:沙特憑借其龐大的原料優勢主導基礎化學品生產;阿聯酋則通過朱拜勒、魯韋斯等大型化工園區重點發展石化深加工;卡塔爾則依托其 LNG 優勢專注于乙烷裂解和聚乙烯生產。

市場增長的核心驅動力主要來自三個方面:首先是原料成本優勢,中東乙烷價格長期維持在北美地區的 1/3 水平,這種結構性成本優勢使區域企業在全球競爭中占據有利地位。其次是政策紅利驅動,沙特 NEOM 新城、阿聯酋魯韋斯化工園等國家級重大項目加速落地,為產業升級提供了完善的基礎設施和有力的政策支持。以阿聯酋“3000 億行動”為例,該戰略明確到 2031 年將工業產值從 1330 億迪拉姆增長到 3000 億迪拉姆,設立 1.35 萬家中小企業,并推動國家在全球工業競爭力指數中進入前 25 名。第三是亞洲需求拉動,中國、印度等新興市場對化工產品的進口依賴度持續上升,2025 年一季度中國從伊朗進口的甲醇已占其出口總量的 80%,這種緊密的貿易聯系為中東化工提供了穩定的需求支撐。

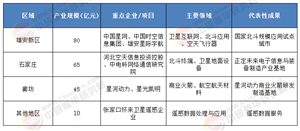

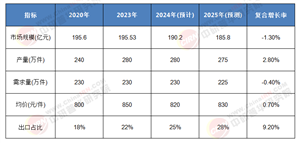

表 1:2024 年中東主要國家化工產業關鍵指標對比

(數據來源:中研普華整理)

(二)競爭格局與主要參與者

中東化工市場已形成明顯的“兩極分化”競爭格局:一極是以沙特阿美、SABIC、卡塔爾能源為代表的本土巨頭,這些企業憑借國家資源支持和規模效應,在乙烯等基礎化學品領域占據主導地位,其乙烯產能全球占比已超過 20%。另一極則是通過合資或獨資方式參與中東化工項目的國際巨頭,如殼牌、陶氏化學、巴斯夫等,這些企業主要聚焦于技術密集型的高端化學品領域。值得注意的是,近年來中國化工企業如榮盛石化、恒力石化等加速布局中東,主要參與下游深加工項目投資,形成了區域競爭的“第三方力量”。

從產業鏈布局來看,中東化工企業正加速向縱向一體化方向發展。沙特阿美通過收購 SABIC 70%的股份,實現了從原油開采到化學品生產的全產業鏈整合。阿聯酋則通過博祿(Borouge)等合資企業不斷擴大聚烯烴產能,其第四家工廠投產后將使博祿成為全球最大的單點聚烯烴聯合企業,年產能達 640 萬噸。這種一體化戰略不僅提高了資源利用效率,也增強了企業在全球市場中的定價能力和抗風險能力。

(三)區域熱點與創新方向

當前,中東化工行業呈現出三大創新熱點:低碳化工、高端化學品和化工園區一體化。在低碳轉型方面,中東地區計劃到 2030 年將化工生產碳排放強度降低 30%,重點舉措包括利用天然氣、生物質等低碳原料替代傳統油氣,建設 CCUS 設施,以及開發綠氫項目。沙特 Jafurah 項目、阿聯酋 Barakah 核電站配套 CCUS 設施以及 NEOM 新城全球最大綠氫項目(計劃年產 400 萬噸綠氫)都是這一方向的代表性工程。

在高端化學品領域,中東企業正加速向價值鏈上游移動。SABIC 在沙特朱拜勒工業區投產了全球最大特種聚合物生產線;阿聯酋穆巴達拉投資公司聯合科思創建設高性能聚氨酯生產基地;沙特阿美與韓國 SK 集團合作開發半導體級化學品。這些布局顯示中東國家正試圖改變其“重基礎、輕高端”的產業結構,在全球高附加值化學品市場爭取更大份額。

化工園區集群化發展是中東地區的另一顯著趨勢。沙特朱拜勒工業區作為全球最大化工園區之一,已集聚超 200 家化工企業;阿聯酋魯韋斯化工園規劃產能超 1000 萬噸/年,重點發展石化深加工;卡塔爾拉斯拉凡工業區則依托 LNG 優勢,形成乙烷裂解和聚乙烯生產集群。這種園區化發展模式不僅降低了企業綜合成本,也促進了產業鏈上下游協同創新,成為中東化工產業升級的重要載體。

三、影響因素分析:中東化工市場的關鍵變量與風險考量

(一)地緣政治風險與區域穩定性

中東地區長期存在的地緣緊張局勢對化工產業構成持續性影響。2025 年 4 月伊朗沙希德拉賈伊港口爆炸事件導致該國 85%的集裝箱裝卸任務暫停,這一承擔甲醇、尿素、環氧丙烷等化工品主要出口任務的樞紐中斷,立即引發全球化工產品價格波動。此類事件凸顯了區域政治風險對化工供應鏈的脆弱性影響,特別是考慮到伊朗甲醇占中國進口總量的 40%(含阿聯酋轉港量),尿素出口占全球市場份額的 12%。港口停運不僅造成供應減少,還迫使貨物轉向替代路線,導致運輸成本上升 15% - 20%,交貨延遲 1 - 2 周,這些額外成本最終將傳導至化工產品價格上。

除突發事件外,大國博弈也在重塑中東化工產業格局。美國頁巖氣革命帶來的乙烷出口增加,正與中東傳統成本優勢形成競爭;而中國“一帶一路”倡議下的產業合作,則為中東國家提供了技術引進和市場拓展的新機遇。沙特與英國化學公司 Ineos 的合作案例表明,中東國家正積極尋求多元化國際伙伴關系,以降低對單一市場的依賴。在這種復雜的地緣環境下,投資者需密切關注國際形勢變化,優先選擇政治風險較低的國家(如阿聯酋、沙特)進行布局,同時建立靈活的供應鏈應急機制。

(二)低碳轉型與技術革新壓力

全球碳中和目標正倒逼中東化工產業加速技術升級。根據中研普華產業研究院分析,中東地區計劃到 2030 年將化工生產碳排放強度降低 30%,這一目標面臨雙重挑戰:一方面,區域內 CCUS(碳捕集、利用與封存)、綠氫制備等低碳技術儲備不足,本土人才短缺制約了自主創新能力的提升;另一方面,歐洲碳邊境調節機制(CBAM)等政策可能導致中東高碳化工產品面臨貿易壁壘,迫使企業增加減排投資。

為應對這些挑戰,中東國家正采取多管齊下的策略:在原料替代方面,沙特 Jafurah 項目、阿聯酋 Barakah 核電站配套 CCUS 設施加速建設;在能源結構方面,沙特 NEOM 新城規劃全球最大綠氫項目,計劃年產 400 萬噸綠氫;在政策激勵方面,阿聯酋通過“技術轉型項目”制定了 153 項技術轉型方案,鼓勵企業加大先進技術投資。這些舉措雖然前景可觀,但技術轉化成本高、周期長的特點,使得低碳轉型過程必然伴隨陣痛,投資者需充分評估技術路線的成熟度與商業可行性。

(三)市場需求波動與亞洲導向

中東化工產品的需求彈性與全球宏觀經濟周期高度相關,而亞洲市場(特別是中國)的消費變化已成為關鍵變量。2025 年數據顯示,中國環氧丙烷進口量預計 80 萬噸,其中伊朗占比約 15% - 20%;中國從伊朗進口的甲醇占進口總量的 40%,2025 年一季度伊朗甲醇對華出口更占其總量的 80%。這種深度綁定意味著中國經濟增速放緩或產業結構調整都可能對中東化工出口產生放大效應。

從產品結構看,市場需求分化趨勢日益明顯:基礎化學品(如乙烯、聚乙烯)面臨產能過剩風險,而高端化學品(如電子級化學品、特種聚合物)則依賴進口。中東企業正試圖調整產品結構以適應這一變化,如 SABIC 擴大特種聚合物產能,沙特阿美與 SK 集團合作開發半導體級化學品。然而,高端市場對產品質量、技術服務的要求更高,中東企業需要突破技術壁壘和品牌認知度不足的雙重障礙,這一轉型過程將重塑區域競爭格局。

(四)供應鏈重構與本土化要求

全球供應鏈重組背景下,中東國家的本土化政策正深刻影響化工投資決策。沙特“2030 愿景”下的國家工業戰略明確要求提高制造業本地化率,其“沙特制造”項目已吸引施耐德電氣、現代汽車、艾默生等跨國公司設立工廠。類似地,阿聯酋“3000 億行動”也強調發展本土供應鏈,2023 年阿聯酋工業產品出口達到 1870 億迪拉姆,增長了 60%。

這些政策在創造機會的同時也帶來挑戰:一方面,本地化率要求(如沙特規定部分招標項目 40%貨值需本地生產)增加了外資企業的合規成本;另一方面,中東地區化工中間品配套能力不足,迫使企業建立垂直整合的生產體系。中國化學天辰公司在埃及的生物乙醇項目經驗表明,與本地企業合作、技術授權是應對本土化要求的有效策略。未來,隨著中東各國工業化戰略深入推進,供應鏈本地化程度將成為評估投資項目可行性的關鍵指標之一。

四、未來預測分析:2030 年中東化工市場的三大轉型軌跡

(一)市場規模與結構演變

綜合多方數據預測,中東化工產品市場規模將從 2024 年的 1800 億美元增長至 2030 年的 3500 億美元,年復合增長率維持在 11.8%的高位。這一增長過程中,市場結構將發生顯著變化:基礎化學品(乙烯、聚乙烯等)占比從目前的超 60%下降至 50%左右,而高端化學品和低碳化工品份額將大幅提升。具體來看,低碳化工品占比預計提升至 30%,CCUS 技術應用率超過 50%;高端化學品產能將增長 200%,成為新的利潤增長點。

從區域分布看,沙特將繼續保持其區域領導地位,但阿聯酋通過差異化發展戰略,在高端材料、化工園區等領域的市場份額將顯著提升。值得關注的是,埃及、摩洛哥等北非國家也可能借助歐洲產業轉移機遇,發展面向歐洲市場的特種化學品生產。摩洛哥汽車產業本地化率已達 60%,計劃到 2025 年提升至 80%,這種產業集聚效應將帶動相關化工材料需求增長。

從細分領域看,三大品類將主導未來增長:一是聚烯烴及其衍生物,受益于博祿 4 號工廠等重大項目投產,中東聚烯烴產能將持續擴張;二是電子化學品,隨著沙特與韓國 SK 集團等國際合作深化,半導體級化學品將成為新增長點;三是生物基化學品,中國化學在埃及的 10 萬噸/年生物乙醇項目標志著中東生物質化工的起步。這些高附加值領域的發展將逐步改變中東化工“大而不強”的產業結構。

(二)產業形態與集群發展

至 2030 年,中東化工產業將呈現高度集群化特征,化工園區產值占比預計超過 70%,形成“油頭化尾”全產業鏈布局。這種集群發展不僅體現在地理集中度上,更表現為產業鏈各環節的深度整合。沙特朱拜勒工業區、阿聯酋魯韋斯化工園等大型園區將通過“一體化基地”模式,實現從基礎原料到高性能材料的全流程生產,顯著降低物流成本和能源損耗。

在產業技術路徑上,低碳化與數字化雙輪驅動趨勢明顯。一方面,綠氫制備、生物質化工等低碳技術將逐步商業化,沙特 NEOM 新城 400 萬噸/年綠氫項目預計 2026 年投產,為化工生產提供清潔氫源;另一方面,工業 4.0 技術的應用將提升生產效率,如阿聯酋“第四次工業革命戰略”所推動的智能制造轉型,預計可使化工企業運營成本降低 15 - 20%。

特別值得注意的是,中東化工產業與新能源的協同發展將創造新業態。沙特計劃 2027 年啟動鋰商業化生產,目標滿足 50 萬輛電動汽車需求;阿聯酋國際資源控股公司則以 11 億美元收購贊比亞 Mopani 銅礦 51%股份,計劃 2025 年實現綠銅年產量超過 50 萬噸。這些新能源金屬業務與傳統化工的融合,可能催生“化工 - 材料 - 電池”一體化企業,重塑產業邊界。

(三)競爭格局與價值鏈重構

未來五年,中東化工市場的競爭主體將更加多元化。傳統格局中,沙特阿美、SABIC 等國家石油公司占據主導地位;到 2030 年,國際化工巨頭、亞洲新興企業和本土創新企業將形成三足鼎立之勢。英國 Ineos 公司與沙特阿美合作投資 20 億美元建設丙烯腈等特種化學品工廠,標志著國際企業對中東高附加值領域的加碼;中國榮盛石化、恒力石化等企業則通過下游深加工項目,逐步擴大在中東產業鏈中的話語權。

從價值鏈控制力看,中東化工企業正從原料供應商向技術驅動型轉變。沙特基礎工業公司設立創新之家,針對國家工業戰略設定的 12 個重點行業開展研發合作;阿聯酋穆巴達拉投資公司聯合科思創建設高性能聚氨酯生產基地,都體現了這一趨勢。預計到 2030 年,中東領先化工企業的研發投入占比將從目前的不足 2%提升至 4 - 5%,逐步縮小與歐美巨頭的技術差距。

在區域競合方面,沙特與阿聯酋的明爭暗斗將更加激烈。兩國正競購加拿大礦業公司 Alphamin 的股權,以獲取剛果(金)的鈷礦資源,進一步加劇了雙方在新能源材料領域的競爭態勢。這種競爭將促使雙方加大在技術研發、市場拓展等方面的投入,推動中東化工產業整體向更高水平發展。

如需了解更多中東化工產品行業報告的具體情況分析,可以點擊查看中研普華產業研究院的《2025-2030年中東化工產品行業市場全景調研與未來投資戰略規劃報告》。

研究院服務號

研究院服務號

中研網訂閱號

中研網訂閱號