一、行業底層邏輯重塑:從風險補償到生態共建的范式躍遷

中國保險行業正經歷一場由內而外的深度變革。過去三十年,行業以“規模擴張”為核心邏輯,通過代理人渠道擴張、產品同質化競爭快速占領市場。然而,隨著人口結構變化、消費需求升級與科技浪潮沖擊,傳統發展模式已難以為繼。根據中研普華產業研究院發布的《2026-2030年中國保險行業深度調研分析報告》顯示,未來五年將是行業從“銷售驅動”向“價值驅動”轉型的關鍵窗口期,企業需在產品創新、服務升級與生態構建三大維度突破,方能在新周期中占據先機。

這場變革的底層邏輯,是行業從“風險補償者”向“風險管理者”甚至“生態共建者”的角色升級。消費者不再滿足于“事后賠付”的單一功能,而是期待保險機構通過健康管理、養老服務、財富規劃等場景化服務,提供全生命周期的風險解決方案。這種需求升級,正在倒逼行業重構產品邏輯、服務鏈條與競爭壁壘。

二、需求結構裂變:三大人群定義新消費圖景

保險需求的主力人群正在發生代際遷移。Z世代(1995-2010年出生)逐步成為消費主力,其“悅己型消費”“數字化原生”的特征,正在重塑保險產品的設計邏輯;新中產群體(年收入中等偏上、注重品質生活)的崛起,推動健康險、養老險等高附加值產品需求爆發;銀發經濟(50歲以上人群)的擴容,則催生“醫養結合”“康養社區”等創新服務模式。

1. Z世代:從“被動接受”到“主動定制”

Z世代成長于數字化時代,對保險的認知從“風險規避”轉向“生活賦能”。他們更關注產品是否與自身生活場景深度融合,例如運動意外險、寵物責任險、游戲賬號安全險等細分領域需求激增。同時,他們傾向于通過社交平臺獲取信息、比價決策,對“透明化”“便捷化”的服務體驗要求極高。根據中研普華產業研究院《2026-2030年中國保險行業深度調研分析報告》調研,Z世代購買保險的決策周期較傳統人群縮短,且更愿意為“個性化定制”支付溢價。

2. 新中產:從“基礎保障”到“品質升級”

新中產群體對保險的需求已從“有沒有”轉向“好不好”。他們不再滿足于標準化產品,而是追求“精準匹配”與“服務附加值”。例如,高端醫療險的直付服務、養老險的“保險+養老社區”模式、財富管理險的資產配置功能,均成為吸引新中產的核心賣點。此外,他們對“家庭整體保障規劃”的需求日益強烈,推動行業從“單品銷售”向“家庭賬戶”轉型。

3. 銀發群體:從“單一養老”到“醫養融合”

隨著老齡化程度加深,銀發群體對保險的需求從“經濟補償”擴展至“服務供給”。他們不僅需要養老險提供資金支持,更期待通過保險產品鏈接醫療、康復、護理等資源。例如,“保險+康養社區”模式通過整合養老服務資源,為老年人提供“居住、醫療、娛樂”一體化解決方案;“長期護理險”則通過與護理機構合作,解決失能老人的照護難題。這種“產品+服務”的融合模式,正在成為銀發經濟的新增長點。

三、技術革命賦能:從數字化到智能化的跨越式升級

科技正在重塑保險行業的價值鏈。從前端營銷到中端核保理賠,再到后端風險管控,人工智能、大數據、區塊鏈等技術的應用,正在推動行業從“數字化”向“智能化”躍遷。

1. 精準營銷:從“廣撒網”到“精準觸達”

傳統保險營銷依賴代理人“人海戰術”,效率低且成本高。而大數據與AI技術的融合,使企業能夠通過用戶畫像、行為分析等技術,實現精準需求匹配。例如,通過分析用戶的消費習慣、健康數據、社交行為,保險公司可以推薦最適合的產品組合,甚至動態調整保費價格。這種“千人千面”的營銷模式,不僅提升了轉化率,還增強了用戶粘性。

2. 智能核保理賠:從“人工審核”到“自動決策”

核保與理賠是保險服務的核心環節,但傳統流程繁瑣、周期長,容易引發用戶不滿。智能核保系統通過OCR識別、生物識別等技術,實現健康告知的自動化審核,將核保時間從數天縮短至分鐘級;智能理賠系統則通過圖像識別、自然語言處理等技術,自動識別理賠材料、計算賠付金額,甚至實現“閃賠”(秒級到賬)。這些技術的應用,顯著提升了服務效率,降低了運營成本。

3. 風險管控:從“事后賠付”到“事前預防”

保險的本質是風險管理,但傳統模式側重于“事后賠付”,對風險預防的投入不足。科技的應用使行業能夠從“被動應對”轉向“主動管理”。例如,通過可穿戴設備監測用戶健康數據,保險公司可以提前識別高血壓、糖尿病等慢性病風險,并通過健康管理服務(如飲食建議、運動指導)幫助用戶降低發病概率;在車險領域,通過車載設備監測駕駛行為,保險公司可以對安全駕駛的用戶給予保費優惠,同時提供安全培訓服務,減少事故發生率。

四、競爭格局分化:頭部企業構建生態壁壘,中小機構聚焦細分突圍

行業集中度持續提升,頭部企業憑借品牌、技術與資源優勢,通過生態化布局鞏固領先地位;中小機構則聚焦細分市場,以差異化產品與服務尋求突破。

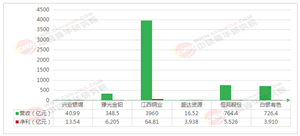

1. 頭部企業:從“單一保險”到“綜合生態”

頭部保險公司正通過“保險+健康”“保險+養老”“保險+財富管理”等模式,構建覆蓋用戶全生命周期的生態閉環。這種生態化布局,不僅提升了用戶粘性,還創造了新的利潤增長點。

2. 中小機構:從“同質化競爭”到“差異化突圍”

面對頭部企業的擠壓,中小機構選擇聚焦細分市場,通過專業化、特色化產品與服務實現突圍。例如,部分機構專注互聯網保險,通過簡化產品條款、優化用戶體驗,吸引年輕用戶;另一些機構則聚焦特定人群(如女性、兒童、高凈值客戶)或特定風險(如寵物險、航班延誤險、網絡安全險),打造“小而美”的競爭優勢。

五、投資戰略指南:三大方向錨定未來增長極

1. 科技賦能:布局智能化與數字化賽道

科技是行業變革的核心驅動力。投資者可重點關注人工智能、大數據、區塊鏈等技術在保險領域的應用,例如智能核保理賠系統、精準營銷平臺、風險預測模型等。這些領域的技術壁壘高、附加值大,且符合行業轉型升級方向。

2. 生態構建:關注“保險+服務”融合模式

隨著消費者需求升級,單純提供保險產品已難以滿足市場需求。投資者可關注“保險+健康”“保險+養老”“保險+財富管理”等生態化布局的企業,這些企業通過整合上下游資源,能夠提供一站式解決方案,增強用戶粘性與盈利能力。

3. 細分市場:挖掘“小而美”的差異化機會

在頭部企業壟斷主流市場的同時,細分領域仍存在大量未被滿足的需求。投資者可關注寵物險、網絡安全險、綠色保險等新興賽道,這些領域競爭相對較小,且符合消費升級與可持續發展趨勢。

點擊《2026-2030年中國保險行業深度調研分析報告》查看中研普華產業研究院最新報告,解鎖保險行業萬億賽道機遇!我們的研究團隊將助您洞察行業趨勢、規避投資風險,在變革中贏得先機。

研究院服務號

研究院服務號

中研網訂閱號

中研網訂閱號